Обзор пары EUR/USD. 20 декабря. ФРС положила конец мукам евровалюты.

FxSignal 20-12-2024, 06:34 16 Аналитика, прогнозы валютного рынка

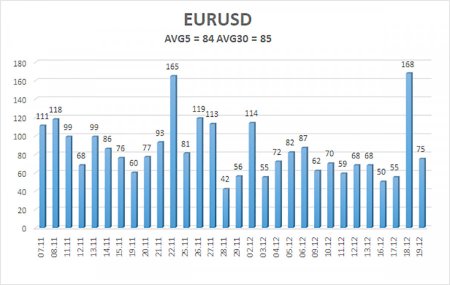

Валютная пара EUR/USD в четверг немного откатилась вверх после падения в среду вечером. В прошлой статье мы не рассматривали результаты заседания ФРС и предупреждали, что должны пройти минимум сутки, чтобы оценить их на холодную голову и увидеть полную реакцию рынка. По состоянию на текущий момент уже можно сделать выводы. Первый вывод очевиден для всех участников рынка – заседание получилось полностью «ястребиным». Второй вывод очевиден для нас – именно такого развития событий и следовало ожидать. Мы с начала года постоянно повторяем одно и тоже – рынок переоценил возможности и желание ФРС смягчать монетарную политику. Рынок еще по состоянию на сентябрь 2024 года отработал уже весь цикл смягчения политики авансом. Более того, отработал он его с большим запасом, и при этом полностью игнорировал снижение ставок в Евросоюзе. Поэтому мы предупреждали, что после 18 сентября может начаться падение европейской валюты. С тех пор евровалюта потеряла уже около 750 пунктов. И мы считаем, что на этом ее падение не завершится. Если посмотреть на недельный ТФ, то потенциал падения у пары имеется аж до уровня 0,9500, а то и ниже. Вчерашнее заседание ФРС в очередной раз подтвердило те тезисы и предположения, о которых мы пишем из месяца в месяц. Американская экономика сильна, никаких признаков рецессии нет и не было. ФРС официально пересмотрел в большую сторону прогнозы по ВВП на 2025-2025 годы. Также монетарный комитет посредством графика «dot-plot» ясно дал понять, что в следующем году он может понизить ключевую ставку два раза по 0,25%... При чем некоторые из чиновников ФРС считают, что и одного смягчения будет вполне достаточно. Таким образом, с максимального значения ставки 5,5% она может снизиться в 2025 году до... 4%. Как видим, ни о каком нейтральном уровне ставок в ближайшее время и речи идти не может. Если ставка будет снижена в следующем году дважды, то ФРС суммарно понизит ее на 1,5%. То есть на значение, которого рынок ожидал только в 2024 году. Ожидал и отрабатывал именно его. Мы по-прежнему считаем, что чем больше проходит времени, тем больше факторов роста появляется у доллара. Напомним, что на прошлой неделе ЕЦБ не только понизил ключевые ставки, но еще и убедительно дал понять, что не намерен делать никаких пауз. Некоторые из чиновников ЕЦБ считают, что теоретически ставка может быть снижена даже до нуля. Многих из них беспокоит слабый рост экономики Еврозоны, хоть поддержание его и не является прямой обязанностью ЕЦБ. Однако так или иначе, еще один вывод также очевиден, как и все предыдущие – ФРС будет снижать ставку в 2025 году лишь пару раз, а ЕЦБ(чья ставка по-прежнему гораздо ниже) может продолжать смягчение на каждом заседании. Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 20 декабря составляет 84 пункта и характеризуется, как «средняя». Мы ожидаем движение пары между уровнями 1,0285 и 1,0453 в пятницу. Старший канал линейной регрессии направлен вниз, глобальная нисходящая тенденция сохраняется. Индикатор CCI вновь зашел в область перепроданности на фоне сильного падения, но это вновь предупреждает максимум о коррекции. Ближайшие уровни поддержки: S1 – 1,0376 S2 – 1,0254 S3 – 1,0132 Ближайшие уровни сопротивления: R1 – 1,0498 R2 – 1,0620 R3 – 1,0742

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Советуем ознакомиться с другими статьями автора:

www.instaforex.comНовость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Похожие новости

Анализ торговой недели 9 – 13 декабря по паре EUR/USD. Отчет COT. Странная и неоднозначная неделя.

Долгосрочная перспектива. Валютная пара EUR/USD в течение текущей недели продолжала торговаться

14.12.24

Аналитика, прогнозы валютного рынка

Информация

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.